解读“三个办法一个指引”

周易达

当前,中国银行业正在掀起一股信贷管理革命的新高潮:全国银行业在同一时间,全面贯彻落实“三个办法一个指引[1]”(又称“贷款新规”),实行齐步走。这是继2003年中国银行业监管改革后的又一次重大事件:银行监管和信贷管理法制化、精细化、流程化和标准化,从而必将把中国银行业的监督管理和信贷管理推向更高水平。本文收集整理了国内一些专家的解读成果。

一、贷款新规产生背景

受国际金融危机[2]冲击,中国经济和社会的发展面临着一系列困难和不确定因素。特别是外部需求明显收缩,部分行业出现产能过剩,部分企业出现经营困难,就业再就业矛盾突出,加上国内经济发展的周期性调整因素的影响,经济增长的下行压力巨大。为了应对金融危机,中国政府果断决策,从2008年下半年开始,围绕扩大内需、促进消费、增加投资、改善民生,出台了一系列政策措施,以保持经济平稳较快发展。这就是著名的一揽子计划,包括四“大”:一是大规模增加政府投资,实施总额4万亿元人民币的两年投资计划,其中中央政府拟新增1.18万亿元,实行结构性减税,扩大国内需求;二是大范围实施调整振兴产业规划,提高国民经济整体竞争力;三是大力推进自主创新,加强科技支撑,增强发展后劲;四是大幅度提高社会保障水平,扩大城乡就业,促进社会事业发展。

一揽子计划决不是单纯的基本建设投资计划,一揽子计划最直接、最重要的目标,是扭转经济增速下滑趋势、保持经济平稳较快增长,其实质和核心是解决制约中国经济发展的结构性问题,加快转变发展方式,全面提升经济发展的质量和水平。

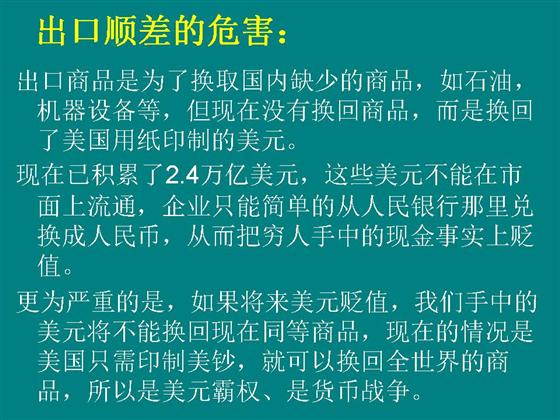

金融危机前,中国投资、出口、内需“三驾马车”失衡。主要表现在内需不足,出口顺差过大。并由此进一步放大了发达地区与欠发达地区的差距。

金融危机后,外向型加工企业,尤其是没有自主知识产权的企业,产品不能内销,迅速倒闭。即便是具有自主知识产权的大型企业,由于过度依赖出口,也陷入了严重困难。与此同时,人民币也面临着升值压力。

金融危机后,中国银行业一枝独秀,特别是在2008、2009两年间,大有“风景这边独好”之势,国际地位与日俱增,赢得了国际同行的赞赏和尊敬。然而,2009年的9.6万亿天量信贷,确不可持续增长,特别是有上万亿的信贷资金流入股市,令银行业的监督管理部门不得不认真反思。所以银监会出台了贷款新规,贷款新规要求建立支付管理理念,做到“三分法”:一是分步骤放贷——实用实贷。就是按需放贷,银行授信后,按照项目或企业的实际用款需求逐笔及时发放贷款,改变了过去集中贷款分次使用的做法。二是分额度监控——实贷实付。改变将贷款支付给借款人的做法,将贷款直接支付给项目承建方或者上游供应商等贷款合同之外的第三人。三是分情况对待——受托支付。银行依据借贷双方的约定,接受借款人委托将贷款直接支付给第三方。从而达到防挪用、防超贷和防风险的目的。

业内人士认为,关于贷款新规的出台,或多或少与《贷款通则》存废之争有关。《贷款通则》是在1996年由央行颁布实施的,是规范商业银行借贷行为的部门规章。但随着我金融改革的嬗变,《贷款通则》越来越不适应银行实务的需要。譬如,银监会《并购贷款业务指引》就已经突破了现行《贷款通则》里规定的借款人“不得用贷款从事股本权益性投资”,而所谓股本权益性投资,则涵盖了并购贷款。银监会颁发的《项目融资业务指引》,也更新了《贷款通则》的规定。《贷款通则》第16条规定的“除国务院决定外,任何单位和个人无权决定停息、减息、缓息和免息。贷款人应当依据国务院决定,按照职责权限范围具体办理停息、减息、缓息和免息”。在商业银行的不良资产处置实践中,新规早已突破了这样的规定,债权减免,不仅是利息,本金减免也是不争的事实。

虽然央行、银监会、国务院法制办等机构早已讨论废止《贷款通则》,但时至今日,仍然没有明确结果。因此,在废止《贷款通则》之前,银监会分别制定有关贷款的并购贷款、项目融资、固定资产贷款、流动资金贷款、个人贷款等规定,在实质上取代《贷款通则》,不失为一条可行的“曲线救国”道路。