就中国来说,只有尽快通过改革找到能够提高劳动生产率和投资效率的途径,通过对内的结构性调整和对外的全球新布局恢复国际竞争力,才是中长期的致胜之道。 目前国际经济局势复杂多变。欧元区危机反复不断、旷日持久。随着经济政策向左转、西班牙银行问题的恶化以及财政整合步伐的缓慢推行,欧洲是否会成为下一个日本?美国经济增长放缓,财政悬崖年底将现,复苏艰难。但经历短周期的复苏荆棘之后,美国是否会出现新的长期繁荣?

“金砖国家”在本轮危机中面临外资撤离、货币贬值和经济增长放缓等一系列压力,风光不再。随着全球化和改革红利的递减,“金砖国家”将如何维持增长?基于对欧洲、美国和新兴市场三大板块的系统分析,我们认为全球再平衡任重道远,三大板块呈现明显分化特征,可以用三句话来概括:欧洲正在殴,美国将更美,金砖要贴金。

欧洲正在殴

西班牙的银行问题成为近期市场的关注焦点。不良贷款的增加使得银行业财务状况不断恶化,整体陷入困境,可能爆发全面银行系统危机。这次西班牙银行危机是由典型的房地产泡沫破灭后引发的坏账所引起的。

2008 年金融危机爆发之前,西班牙的房地产市场经历了约十余年的繁荣期,全国房屋价格上涨三倍,涨幅居欧洲之首。房地产业占整个经济体的比重有了大幅提升,银行也开始大举放贷。去年四季度,西班牙商业银行和储蓄银行向居民发放住房贷款的比例均攀升到了近80%的历史高水平。2008 年金融危机爆发后,西班牙房地产市场泡沫开始破裂,不良贷款的增加,银行存款的大量流失使得银行业财务状况不断恶化,经济遭受沉重打击。

6月底召开的欧盟峰会达成了不少积极的成果,欧洲救助基金(EFSF/ESM)将以普通债权人身份直接注资西班牙银行,对西班牙援助贷款条件的放松从一定程度上提振了市场的信心。这本质上仍是一种以时间换空间的措施,离解决根本问题还有很远的距离。何时能建立起统一的银行监管机制、救助基金是否有足够的资金、银行联盟是否可期?一系列问题仍有待协商和解决。

往前看,西班牙的房价仍有较大的下跌空间,下半年又是西班牙国债的偿债高峰期,西班牙将可能再次成为市场关注的焦点,存在包括发生比较大的银行危机的可能性。

如果西班牙是欧元区的最后一道防线,欧元区政策所面临的向左转的倾向同样值得关注。法国总统奥朗德上台以来,希望通过积极的经济刺激政策来克服欧洲当前面对的危机,推动欧盟更快地将促增长放在与财政紧缩并行的位置。

欧洲根本的问题在于国家之间差异过大、劳动力成本和国家竞争力分化严重,同时缺乏国家之间有效的协调机制。希腊、西班牙等国在加入欧元区之前劳动力成本较低,资金成本高。自加入欧元区的过程开始后,其利率向德国利率靠拢,资金成本降低,带来一系列高投资机会。但这些国家却没有进行相应改革,劳动力成本逐渐上升,国家经济竞争力下降。与此同时,德国劳动力成本在1999年之后,反而下降了近15%。德国的房地产在2008年之前的十几年内没有形成资产泡沫。

虽然欧元区表面上正走向一体化,但劳动力成本、房地产价格和国家竞争力方面的差异却越来越大,形成了与表面现象相反的“强者愈强”的现象。加上欧洲的财政政策与金融政策不协调,缺乏财政转移支付和自由的劳动力流动,欧元区并不适用蒙代尔(Robert Mundell)的最优货币区域理论。

仅靠进一步经济整合并不能从根本上解决欧债危机。理论上的最优解是实现经济与财政的同步整合,加之相应的政治整合。事实上,自蒙代尔提出最优货币区域理论以来,学术界的批判声音不断,以普林斯顿大学Peter Kenen为首的经济学家认为财政整合也是必要条件。举例来说,意大利自统一以来,政府一直从发达的北方向欠发达的南方进行财政转移,每年达到GDP的4-5%,财政整合使得意大利统一货币可行。

欧元区内的德国具有经济实力,长期补贴南欧国家理论上并非不可行,但出于历史包袱和政治原因不愿也不能领头。因此,应对欧元区的危机只能是被动反应式的、“进三步,退两步”的模式,一揽子式的理论最优解无法实现。救助机制也必须在欧元区内各国分权,不断造出类似ESM、EFSF等新机制,但没有一个机制能够领头,真正做大做强。各种博弈,包括核心国与核心国之间、核心国与边缘国之间、国家内左右党派之间的博弈将旷日持久地继续。

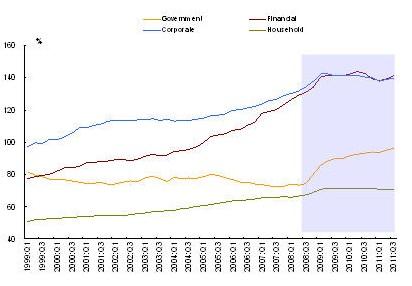

图1:欧元区的去杠杆化尚未开始

资料来源: Haver Analytics,中金公司研究部

此外,欧元区的银行去杠杆尚未开始,将需要十年或更长的时间完成(图1)。缓慢的经济增长,不时再现的金融危机使欧元区正在变成下一个日本。正在殴的欧洲将在未来十年继续成为全球市场波动性的源泉。

美国将更美

近期,美国增长放缓迹象明显,尤其是就业市场的恢复程度令人沮丧。短期之内,由于“财政悬崖”和大选拉开后的政治风险,我们对美国经济持谨慎态度。“财政悬崖”主要涉及布什政府时期延续下来的减税政策,包括工资税税率减免2%和失业者救济金政策等,这些政策都将在今年年底或明年年初到期。如果国会不采取有效行动,明年美国GDP增长率将被大幅向下修正,或滑落至全年0.7%左右。如果共和党人罗姆尼在总统角逐中胜出,美国经济有可能在未来两年维持低速增长,不排除2013年进入衰退的可能。

值得关注的是,不同于欧洲,美国在金融危机中受损最严重的两个部门,金融机构和居民部门,通过削减开支、资产减记和债务重组等模式已经基本结束了去杠杆化的进程(图2)。而美国企业的杠杆率则多年保持在历史低位,自有资金充裕。这些因素使得美国的经济基础相当坚实,为复苏之路打下基础。另外,美国的长期扭曲操作使其长年享受极低的利率、低廉的能源价格(其天然气价格是中国的50%)、危机之后持平和略有下降的劳动力成本,加之美国广大的市场和领先的技术创新能力。

图2:美国金融和居民部门债务水平大幅降低

资料来源: Haver Analytics,中金公司研究部

美国银行和家庭去杠杆过程的基本完成,经济增长具备再出发的条件。长期来看,由于具备低利率、低能源价格、低劳动力成本、市场和技术创新等五大优势,美国或成为全球三大板块中最早走向稳步增长、恢复繁荣的国家。美国将更美。

如果现任总统奥巴马获得连任,美国明后两年经济可能避免衰退,但复苏缓慢。2015年前后经济可能恢复快速增长。如果罗姆尼挑战成功,美国明后两年经济可能在衰退边缘,2013可能难免衰退,但2015年前后经济的恢复增长将可能更为强劲。

金砖要贴金

在本轮经济危机中,“金砖国家”都面临了较大挑战:经济增速放缓明显,部分国家面临外资撤离和货币贬值的双重压力。尽管各国的经济基础和政策调整空间不尽相同,但面临的周期性增长压力和长期竞争力挑战却相似。近来,中国、印度和巴西都对政策进行了调整,通过财政和货币政策的放松来减少经济的下行风险。与中国相比,印度和巴西的通胀压力尚未减缓,政府财政压力仍然较大,政策调整的空间相对有限。

过去十余年“金砖国家”的高增长得益于全球化红利和改革红利的叠加效应。短期内,新兴市场国家面临全球化和改革红利减退的挑战。在外部需求下降,内部需求不足的情况下,“金砖国家”以前的增长模式难以为继。事实上,部分市场人士已经开始担心、甚至押注“金砖国家”的神话可能破灭。如果欧洲危机继续恶化、美国经济继续复苏缓慢,印度货币可能继续大幅度贬值,印度明年或许需要寻求IMF和世界银行的危机援助才能度过难关。

比较而言,我们认为随着中国经济增长的筑底反弹、通胀压力持续放缓,政策的放松窗口逐步打开。在政府换届之际,维持社会和谐和经济稳定的意愿可能显著增加。预计推动基建投资和鼓励消费政策的财政政策,加之降息、降准相叠加的货币政策或为7、8月份的资本市场带来一波上涨行情。然而,中短期内经济结构转型难以完成,财政投资拉动内需仍是最有效的经济刺激方案。

往前看,欧洲银行的去杠杆过程和美国去杠杆之后的增长恢复可能对部分新兴市场国家,包括部分“金砖国家”的经济形成新一轮冲击。欧洲银行的去杠杆可能需要十年或更长的期间,在此过程中欧洲银行将从全球进行大量撤资,这对依赖外资和外贸的部分“金砖国家”经济形成冲击。与此同时,美国去杠杆过程基本结束,企业自有资金充裕。无论是奥巴马还是罗姆尼当选美国总统,两三年后美国经济可能快速增长,美元显著反弹,美国资本市场或吸引大量全球资本,并对部分“金砖国家”形成新一轮的冲击。

所以说,金砖要贴金。就中国来说,只有尽快通过改革找到能够提高劳动生产率和投资效率的途径,通过对内的结构性调整和对外的全球战略新布局恢复国际竞争力,才是中长期的致胜之道。对于中国,年内将召开的“十八大”,尤其是明年下半年召开的“十八届三中全会”将为国内改革再出发提供一个不容错过的时间窗口。

全球再平衡新特点

评论

编辑推荐

22 views